Das UmRUG bietet nicht nur neue Gestaltungsmöglichkeiten, sondern bringt auch Änderungen für die grenzüberschreitende Verschmelzung mit sich.

Das Inkrafttreten des UmRUG (Gesetz zur Umsetzung der Umwandlungsrichtlinie) am 1. März 2023 wurde sehnlich erwartet, regelt es doch nunmehr erstmalig den grenzüberschreitenden Formwechsel sowie die grenzüberschreitende Spaltung.

Dabei tritt häufig in den Hintergrund, dass sich durch das UmRUG auch für grenzüberschreitende Verschmelzungen, für die es bereits seit 2007 harmonisierte Regelungen innerhalb der EU und des EWR gibt, einige Neuerungen ergeben. Es lohnt sich also auch hierauf einen genaueren Blick zu werfen.

Grenzüberschreitend verschmelzen – eine attraktive Gestaltungsmöglichkeit unter vielen Aspekten

Seit ihrer EU-weiten Implementierung wird von der grenzüberschreitenden Verschmelzung in der Praxis sehr häufig Gebrauch gemacht. Erste Erfahrungen nach dem Inkrafttreten des UmRUG zeigen, dass diese Tendenz auch weiterhin anhält.

Die Gründe für eine grenzüberschreitende Verschmelzung sind vielfältig. Der Erfahrung und Beobachtung aus der Praxis nach sind insbesondere folgende Treiber zu nennen:

- Verschlankung der Konzernstruktur / Konsolidierung der Beteiligungsstruktur: Insbesondere nach Akquisitionsmaßnahmen kann eine solche Verschlankung / Integration sinnvoll werden.

- Reduzierung des Verwaltungsaufwands im Konzern: Synergien können genutzt und Kosten reduziert werden.

- Etablierung eines europäischen Regimes für die Unternehmensmitbestimmung.

- Optimierung des Cash Managements: In einer Struktur mit unselbständigen EU/EWR-Niederlassungen kann Liquidität unter Umständen leichter verteilt und verwaltet werden als im Falle mehrerer eigenständiger Konzerngesellschaften; dies kann eine mögliche Alternative zum Cash-Pooling sein.

Im Vergleich zur Einzelrechtsübertragung als Alternative bringt die Verschmelzung zudem den Vorteil der Gesamtrechtsnachfolge. Alle Rechte und Pflichten können grundsätzlich auch ohne Zustimmung Dritter übertragen werden. Im Gegensatz zur Einzelrechtsübertragung ist die Verschmelzung auch ohne Anfall von Ertragsteuern möglich.

Grenzüberschreitend verschmelzen auch außerhalb der EU und des EWR weiterhin möglich

Die EU-Umwandlungsrichtlinie ermöglicht grenzüberschreitende Verschmelzungen weiterhin grundsätzlich nur innerhalb der EU und des EWR. In einigen Jurisdiktionen wie Österreich oder Luxemburg sind darüber hinaus grenzüberschreitende Verschmelzungen mit Drittstaaten möglich. Aus deutscher Sicht besteht damit nach Inkrafttreten des UmRUG weiterhin die Möglichkeit einer Verschmelzung mit Gesellschaften aus Nicht-EU/EWR-Staaten, und zwar über den Umweg einer Verschmelzung in eine der genannten Jurisdiktionen

Ein Beispiel: Verschmelzung einer Schweizer Gesellschaft mit einer österreichischen Gesellschaft, die anschließend nach der Umwandlungsrichtlinie mit einer deutschen Gesellschaft verschmolzen wird.

Weitgehend bekannter Ablauf, aber interessante Neuerungen

Auch nach Inkrafttreten des UmRUG ist weiterhin bedauerlicherweise nur Kapitalgesellschaften die Beteiligung an einer grenzüberschreitenden Verschmelzung erlaubt. Personengesellschaften können bei einer Hereinverschmelzung nach Deutschland nur als aufnehmende Rechtsträger auftreten und auch nur dann, wenn sie in der Regel nicht mehr als 500 Arbeitnehmer haben.

Der grundsätzliche Ablauf gliedert sich weiterhin im Wesentlichen in die drei bekannten Bausteine: (1) Vorbereitung – (2) Beschlussfassung – (3) Rechtmäßigkeitskontrolle. Auf folgende Aspekte ist aber seit Inkrafttreten des UmRUG ein besonderes Augenmerk zu richten:

- Schutz der Minderheitsgesellschafter*

Zugunsten der Minderheitsgesellschafter besteht grds. ein Austrittsrecht gegen Barabfindung. Anteilsinhaber haben zudem das Recht zur Stellungnahme zum Verschmelzungsplan bis fünf Arbeitstage vor dem Verschmelzungsbeschluss.

Zudem können Minderheitsgesellschafter beider beteiligter Gesellschaften nun einen etwaigen Anspruch auf Verbesserung des Umtauschverhältnisses nur im Spruchverfahren geltend machen. Bei einer AG, SE oder KGaA kann dieser Anspruch statt durch bare Zuzahlung auch durch die Gewährung neuer Aktien erfüllt werden, wenn dies bereits im Verschmelzungsplan vorgesehen ist.

- Ausgestaltung des Gläubigerschutzes

Gläubiger des übertragenden Rechtsträgers können unter bestimmten Voraussetzungen Sicherheitsleistung verlangen. Hierfür ist nun eine gerichtliche Geltendmachung des Anspruchs innerhalb von drei Monaten nach Bekanntmachung des Verschmelzungsplans im Register erforderlich. Die Geltendmachung des Anspruchs gegenüber der Gesellschaft wie bisher ist nicht mehr ausreichend. Vor Ablauf dieser Gläubigerschutzfrist bzw. bis zum Abschluss einer solchen gerichtlichen Auseinandersetzung besteht eine Registersperre, d.h. die Verschmelzung darf nicht eingetragen werden.

Auch Gläubiger haben das Recht zur Stellungnahme zum Verschmelzungsplan bis fünf Arbeitstage vor dem Verschmelzungsbeschluss.

- Stärkung der Arbeitnehmerrechte

Zukünftig ist dem Betriebsrat oder den Arbeitnehmern der Verschmelzungsbericht sechs Wochen vor der Verschmelzungsbeschlussfassung (bislang vier Wochen) elektronisch zugänglich zu machen. Zudem haben auch der Betriebsrat oder die Arbeitnehmer das Recht zur Stellungnahme zum Verschmelzungsplan bis fünf Arbeitstage vor der Beschlussfassung.

- Registerkontrolle

Den Registern ist nun eine Missbrauchskontrolle zugewiesen. Bei Vorliegen von Anhaltspunkten für missbräuchliche oder betrügerische Zwecke der Maßnahme ist das Gericht zu weiteren Nachforschungen verpflichtet, was das Verfahren wesentlich verzögern oder sogar die Eintragung gänzlich verhindern kann. Das Gesetz enthält Beispiele für solche Anhaltspunkte, die jedoch nicht abschließend sind.

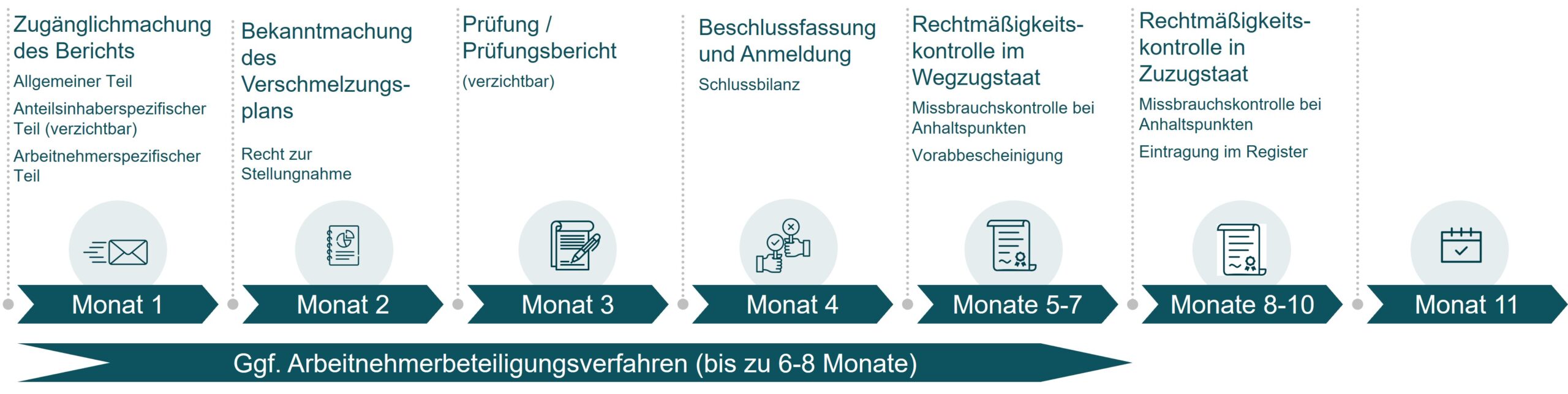

Zeitlich sind für eine grenzüberschreitende Verschmelzung je nach Konstellation ca. 8 bis 12 Monate einzuplanen. Der grundsätzliche Ablauf einer grenzüberschreitenden Verschmelzung stellt sich demnach wie folgt dar:

Schutz der Mitbestimmungsrechte der Arbeitnehmer

Besondere Bedeutung kommt dem Schutz der Mitbestimmungsrechte im Rahmen einer grenzüberschreitenden Verschmelzung zu. Mitbestimmung meint insoweit die Rechte der Arbeitnehmer, einen Teil der Mitglieder des Aufsichts- oder Verwaltungsorgans der Gesellschaft zu bestellen oder eine solche Bestellung zu empfehlen oder abzulehnen.

Unternehmen sollen sich dieser Art der Mitbestimmung nicht dadurch entziehen können, dass sie ihren Satzungssitz im Wege einer grenzüberschreitenden Verschmelzung in einen EU-/EWR-Staat verlegen, in dem die nationalen Regelungen weniger oder gar keine Mitbestimmung vorsehen. Deshalb muss unter bestimmten Voraussetzungen ein Arbeitnehmerbeteiligungsverfahren durchgeführt werden, mit dem Ziel, eine Vereinbarung zwischen der Unternehmensleitung und den Arbeitnehmern (vertreten durch das sog. besondere Verhandlungsgremium – BVG) über die Mitbestimmung zu verhandeln und abzuschließen.

Kommt eine Einigung nicht zu Stande, greift eine gesetzliche Auffanglösung, die den bisher geltenden Mitbestimmungsstatus absichert (Vorher-Nachher-Prinzip). Die Verhandlungen können bis zu sechs Monate und bei einvernehmlicher Verlängerung sogar bis zu einem Jahr dauern.

Diese sog. Verhandlungslösung ist an das aus dem SE-Recht bekannte System angelehnt. Durch die neue Umwandlungsrichtlinie werden aber die Mitbestimmungsrechte der Arbeitnehmer noch stärker geschützt. Hierzu hat das Gesetz über die Mitbestimmung der Arbeitnehmer bei einer grenzüberschreitenden Verschmelzung (MgVG) wesentliche Änderungen erfahren.

Voraussetzungen für das Beteiligungsverfahren

Neuerdings ist bei grenzüberschreitenden Verschmelzungen ein Arbeitnehmerbeteiligungsverfahren durchzuführen, wenn eine der beteiligten Gesellschaften

- bereits mitbestimmt war oder

- mindestens 4/5 des Arbeitnehmer-Schwellenwerts erreichte, der nach dem Recht des Wegzug- oder des Zuzugstaats die Mitbestimmung der Arbeitnehmer auslöst.

Die 4/5-Regelung ist neu. Sie soll verhindern, dass sich Unternehmen kurz vor Erreichen einer mitbestimmungsrelevanten Schwelle durch eine grenzüberschreitende Verschmelzung der drohenden Mitbestimmung entziehen. Beim Scheitern der Verhandlungen führt die gesetzliche Auffanglösung in diesem Fall aber grds. nicht zur Mitbestimmung. Dieser Status wird dann vorbehaltlich nachfolgender Umwandlungen auch eingefroren.

War eine der beteiligten Gesellschaften vor der grenzüberschreitenden Verschmelzung bereits mitbestimmt, können die Leitungen der beteiligten Gesellschaften nach wie vor sich dazu entscheiden, das Arbeitnehmerbeteiligungsverfahren „zu überspringen″ und gleich die gesetzlichen Auffangregelungen zur Geltung kommen zu lassen. Arbeitnehmer bzw. Arbeitnehmervertretungen können diese Entscheidung nicht verhindern, da sie letztlich ja auch nicht zur Minderung von Arbeitnehmerrechten führt. Auch der auf diesem Wege erreichte Mitbestimmungsstatus wird vorbehaltlich nachfolgender Umwandlungen eingefroren.

Sicherung von Mitbestimmungsrechten durch Missbrauchskontrolle

Unternehmen, die mind. 4/5 des relevanten nationalen Schwellenwerts für die Mitbestimmung erreichen, wird die grenzüberschreitende Verschmelzung also erschwert. Sie müssen ein Verfahren zur Sicherung von Mitbestimmungsrechten durchführen, obwohl solche Mitbestimmungsrechte (noch) gar nicht bestehen.

Der deutsche Gesetzgeber baut für solche Unternehmen noch eine weitere Hürde auf: Anhaltspunkt für eine missbräuchliche grenzüberschreitende Verschmelzung soll nämlich sein, dass

die Zahl der Arbeitnehmer mindestens vier Fünftel des für die Unternehmensmitbestimmung maßgeblichen Schwellenwerts beträgt, im Zielland keine Wertschöpfung erbracht wird und der Verwaltungssitz in Deutschland verbleibt.

Diese Regelung zur Missbrauchskontrolle findet keine Stütze in der Umwandlungsrichtlinie. Sie dürfte unionsrechtswidrig sein. Nichtsdestotrotz muss man sich in der Praxis in einschlägigen Konstellationen nunmehr damit auseinandersetzen.

Steuern nicht vergessen!

Zusätzlich zu den umwandlungsrechtlichen Vorgaben sind auch die steuerlichen Voraussetzungen für eine beabsichtigte Steuerneutralität der Umwandlung sowohl im Ausgangs- als auch im Zielstaat zu prüfen und etwaige divergierende steuerliche Regelungen (bspw. zur steuerlichen Rückwirkung der Verschmelzung) entsprechend zu koordinieren.

Nach deutschen Grundsätzen sind grenzüberschreitende Verschmelzungen zwischen Kapitalgesellschaften für Zwecke der Körperschaft- und Gewerbesteuer auf Antrag grds. zu steuerlichen Buchwerten, d.h. ertragsteuerneutral möglich. Allerdings können gegenseitige Beteiligungen oder Forderungen u.U. zu ungewollten Steuereffekten führen. In Einzelfällen kann es als direkte oder indirekte Folge der Verschmelzung (einschließlich nachlaufender Integrationsmaßnahmen) auch zu einer geänderten Zuordnung von einzelnen Wirtschaftsgütern zum ausländischen Stammhaus der übernehmenden Kapitalgesellschaft kommen mit der Folge, dass insoweit eine Entstrickungsbesteuerung ausgelöst wird.

Ferner können die zum Verschmelzungsstichtag ungenutzten laufenden oder vorgetragenen steuerlichen Verluste der übertragenden Kapitalgesellschaft nicht von der übernehmenden Kapitalgesellschaft übernommen werden, d.h. dieses steuerliche Verlustverrechnungspotential geht ersatzlos unter, wenn und soweit keine Verrechnung mit einem Übertragungsgewinn erfolgt. Auch auf Ebene der übernehmenden Kapitalgesellschaft sowie auf Ebene von direkten oder indirekten Tochtergesellschaften der übertragenden oder übernehmenden Kapitalgesellschaften kann es u.U. zu einem Untergang von ungenutzten steuerlichen Verlusten aufgrund Änderung der unmittelbaren oder mittelbaren Kapitalverhältnisse (> 50%) kommen.

Darüber hinaus gelten die Steuerneutralität und die steuerliche Rückwirkung für Ertragsteuerzwecke nicht automatisch auch für andere Steuerarten. Dies gilt insbesondere für die Grunderwerbsteuer: Sofern die übertragende Kapitalgesellschaft selbst oder eine ihrer direkten oder indirekten Tochtergesellschaften deutschen Grundbesitz hält, kann dies u.U. zu ungewollten Steuerbelastungen führen.

Zahl grenzüberschreitender Verschmelzungen wird weiter zunehmen

Insgesamt ist bei der Planung einer grenzüberschreitenden Verschmelzung also stets zu empfehlen, eine sorgfältige Prüfung im Dreiklang aus Gesellschaftsrecht, Arbeitsrecht und Steuerrecht vorzunehmen. Trotz dieser Komplexität werden grenzüberschreitende Verschmelzungen nach den in Kraft getretenen Neuerungen weiter zunehmen und sich als gängige Strukturmaßnahme weiter etablieren.

In unserem CMS-Blog informieren wir Sie in unserer Blog-Serie „Grenzüberschreitende Umwandlungen“ fortlaufend mit aktuellen Beiträgen zu diesen Themen. Sie können diese Blog-Serie über den RSS-Feed abonnieren und werden von uns über neue Beiträge informiert. Weitere Informationen zum Thema Umwandlungen finden Sie zudem auf unserer Seite cms.law. Dieser Beitrag ist in englischer Sprache ebenfalls bei CMS Law Now erschienen.

Haben Sie Anregungen zu weiteren Themen rund um grenzüberschreitende Umwandlungen, die in unserer Blog-Serie nicht fehlen sollten? Schreiben Sie uns gerne über blog@cms-hs.com.

* Gemeint sind Personen jeder Geschlechtsidentität. Um der leichteren Lesbarkeit willen wird im Beitrag die grammatikalisch männliche Form verwendet.