Bundesfinanzministerium erweitert bisherige Besteuerungspraxis zu in inländischen Registern eingetragenen Rechten – Referentenentwurf sieht nun Nichtbesteuerung vor.

Das Bundesministerium der Finanzen (BMF) reagiert mit Schreiben vom 6. November 2020 auf die derzeit unsichere Rechtspraxis zur Besteuerung von in inländischen Registern eingetragenen gewerblichen Schutzrechten nach § 49 Abs. 1 Nr. 2 lit. f) und Nr. 6 EStG und fordert den Steuerabzug und die Abgabe von Steueranmeldungen in Lizenzfällen.

Keine zwei Wochen später wird ein Referentenentwurf des BMF zur Modernisierung der Entlastung von Abzugsteuern und der Bescheinigung von Kapitalertragsteuer (AbzStEntModG) bekannt. Danach soll o.g. Anknüpfung an inländische Register gestrichen werden. Die Neuregelung soll in allen offenen Fällen anzuwenden sein. Es bleibt zu hoffen, dass das Gesetzgebungsverfahren zum AbzStEntModG zeitnah initiiert und abgeschlossen wird, um unnötigen weiteren Verwaltungsaufwand auf Seiten der Steuerpflichtigen und der Finanzverwaltung zu vermeiden.

Steuerfalle bei rein ausländischen Lizenzierungen

Nach Ansicht der deutschen Steuerbehörden unterliegt auch die Rechteüberlassung zwischen Ausländern ohne inländische Betriebsstätte der deutschen Besteuerung, wenn die Rechte (u.a.) in einem Register in Deutschland (inländische Schutzrechte) eingetragen sind. Bei einer wortlautgetreuen Auslegung der fast 100 Jahre alten Regelung ist dies nicht fernliegend. Die bisherige Praxis verlangte hierfür jedoch bislang stets einen inländischen Vergütungsschuldner.

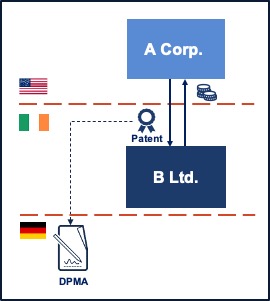

Nachfolgende Abbildung zeigt den zugrundeliegenden Fall:

Eine extraterritoriale Besteuerung von Lizenzeinnahmen ist in der globalen Steuerwelt zwar nicht neu. So hat beispielsweise Großbritannien im Jahr 2019 eine ähnliche Regelung eingeführt (Offshore Receipt in respect of IP – ORIP). Im Gegensatz zu Deutschland hat der britische Gesetzgeber jedoch die wesentlichen Eckpunkte gesetzlich normiert und den Betroffenen ausreichend Zeit zur Vorbereitung eingeräumt.

Aussagen des BMF vom 6. November 2020 sehr allgemein gehalten

(Noch) Keine für die Praxis greifbaren Leitlinien enthält hingegen das jüngst veröffentlichte zweiseitige Schreiben des BMF vom 6. November 2020. In vier Textziffern positioniert sich das BMF lediglich mit Allgemeinsätzen zu der Verpflichtung zur Abgabe von Steueranmeldungen und Steuererklärungen bei beschränkter Steuerpflicht aufgrund Überlassung von in inländischen Registern eingetragenen Rechten wie folgt:

1. Nur ein inländisches Anknüpfungsmerkmal

Nach Auffassung des BMF ist für das tatbestandsmäßige Vorliegen von inländischen Einkünften (i.S.d. § 49 Abs. 1 Nr. 2 lit. f) und Nr. 6 EStG) ausreichend, dass in ein inländisches Register eingetragene Rechte befristet oder unbefristet überlassen werden.

Ein weitergehender oder zusätzlicher Inlandsbezugs soll für die deutsche Besteuerung nicht erforderlich sein. Demgemäß soll die Überlassung von inländischen Schutzrechten auch bei Überlassungen zwischen im Ausland Ansässigen (ohne Beteiligung eines im Inland Ansässigen) zu inländischen Einkünften führen.

2. Umfang der inländischen Schutzrechte

Nach Auffassung des BMF gehören zu den inländischen Schutzrechten auch Patente, die aufgrund einer Anmeldung beim Europäischen Patentamt (EPA) mit Sitz in München in das inländische Register beim Deutschen Patent- und Markenamt (DPMA) eingetragen werden.

Auf Eintragungen von Unionsmarken und Gemeinschaftsgeschmacksmustern beim Amt der Europäischen Union für geistiges Eigentum (EUIPO) mit Sitz in Alicante nimmt das BMF-Schreiben hingegen keinen Bezug. Dies ist folgerichtig, als insoweit keine Eintragung in ein inländisches Register erfolgt.

3. Steuerabzugsverpflichtung und Steueranmeldung

Bei einer befristeten Überlassung von inländischen Schutzrechten hat der Lizenznehmer grundsätzlich einen Steuerabzug vorzunehmen. Ausnahmsweise ist bei Vorliegen einer gültigen Freistellungsbescheinigung vom Steuerabzug abzusehen.

Für nach dem 31. Dezember 2013 gezahlte Lizenzgebühren sind Steueranmeldungen beim Bundeszentralamt für Steuern (BZSt) einzureichen. Für vor dem 31. Dezember 2013 zugeflossene Lizenzgebühren sind Steueranmeldungen beim zuständigen Finanzamt einzureichen (aufgrund des Sitzes des DPMA und des EPA wird dies regelmäßig das Finanzamt München sein).

Die Steueranmeldungen sind per Datenfernübertragung elektronisch zu übermitteln. Ausnahmen hiervon sind im BMF-Schreiben nicht vorgesehen. Die Einreichung kann jedoch in praktischer Hinsicht mittels Auftragsdatenübermittlung durch einen inländischen Berater erfolgen. Umfangreiches Beiwerk (quartalsweise Übersichten zu Lizenzzahlungen, Verträge, Gutachten etc.) kann zudem auf einem gesicherten Datenstick eingereicht werden.

Auch sonstige Verfahrenserleichterungen, einschließlich der Abstandnahme von der Pflicht zur Steueranmeldung und dem Steuerabzug bei gegebener Erstattungsberechtigung des Vergütungsgläubigers sowie Ausnahmen von den quartalsweisen Steueranmeldungen enthält das BMF-Schreiben nicht.

4. Veräußerung von Schutzrechten

In den Fällen einer unbefristeten Rechteüberlassung stellt das BMF klar, dass diese zwar nicht dem Steuerabzug unterliegen, allerdings hat der Verkäufer bei dem zuständigen Finanzamt (in der Regel das Finanzamt München) eine entsprechende Steuererklärung einzureichen.

Erleichterungen bei der Abgabe von Steuererklärungen für DBA-Fälle mit effektivem Abkommensschutz und Besteuerungsrecht beim Ansässigkeitsstaat des Rechteveräußerers sieht das BMF-Schreiben nicht vor. Die steuerlichen Folgen bei Nichtabgabe einer Nullerklärung sind jedoch in der Regel überschaubar.

Viele offene Fragen und praktische Auswirkungen

Die Aussagen des BMF beschränken sich auf rudimentäre Eckpunkte. Zahlreiche Anwendungsfragen lässt das BMF unbeantwortet – bspw. Antworten zur Ermittlung der steuerlichen Bemessungsgrundlage für den Steuerabzug oder zu den konkreten Rechtsfolgen bei verspäteter oder unterlassener Steueranmeldung.

Gemäß erteilten Auskünften des BZSt und des Finanzamtes München stehen die Finanzbehörden einem rein kostenbasierten Bewertungsansatz kritisch gegenüber. Ein einkommensbasierter Bewertungsansatz wird hingegen i.d.R. als sachgerechte Aufteilungsmethodik akzeptiert. Insoweit kommt insbesondere die Anwendung des – ggf. unter Berücksichtigung der ausgeübten DEMPE-Funktionen adjustierten – Lizenzsatzes auf die in Deutschland erzielten Umsätze mit den Produkten oder Dienstleistungen, in die die inländischen Schutzrechte eingegangen sind, (bottom up) sowie ein sachgerechter Aufteilungsschlüssel der Gesamtlizenzzahlungen (top down) in Betracht.

Dabei ist die Ermittlung der steuerlichen Bemessungsgrundlage insbesondere bei der Überlassung von ganzen Lizenzbündeln herausfordernd und kann in Einzelfällen nur näherungsweise bestimmt werden, etwa bei

- Überlassung unterschiedlicher Formen von geistigem Eigentum (Dach-/Einzelmarken, Patente, Gebrauchsmuster, Gemeinschaftsgeschmacksmuster, Pflanzensorten, Topografien von Halbleitererzeugnissen, Urheberrechte, Know-How, Erfindungen etc.),

- teilweiser Registrierung und Nichtregistrierung der Rechte,

- Erstreckung der Rechte über verschiedene Jurisdiktionen,

- unterschiedlicher Nutzung der Rechte (Forschung und Entwicklung, Herstellung, Vertrieb, Schutz, etc.), oder

- unterschiedlicher Funktionsausübung beim Lizenzgeber (vgl. DEMPE-Ansatz).

Obgleich die Anforderungen an die Aufteilung der Lizenzgebühr für Überlassungen von Lizenzbündel in Fällen mit Abkommensschutz bzw. Erstattungsberechtigung im Vergleich zu Fällen mit fehlendem Abkommensschutz und erwarteter Definitivbelastung dem Vernehmen nach geringer sein sollen, verlangt die derzeitige Praxis der Finanzbehörden den Steuerpflichtigen und Abzugsverpflichteten einerseits hohe administrative Anstrengungen ab und kann andererseits in Nicht-Konzernfällen zu Streitigkeiten zwischen den Parteien der Lizenzvereinbarungen führen.

Darüber hinaus führt das gesetzlich vorgesehene zweistufige Verfahren mit initialem Steuerabzug durch den Lizenznehmer und nachlaufendem Erstattungsverfahren des Lizenzgebers regelmäßig zu einem erheblichen Liquiditätsnachteil und kann die Finanzierung eines Unternehmens nachhaltig negativ beeinflussen. Schließlich kann das zweistufige Verfahren auch im Konzern zu ungewollten Bilanzierungseffekten mit Auswirkungen auf das Konzernergebnis führen, wenn Steuerverbindlichkeiten bzw. -rückstellungen und Erstattungsansprüche nicht phasengleich bilanziert werden. Mit dem BMF-Schreiben werden sich die Tendenzen aller Voraussicht nach verschärfen mit der Folge, dass Wirtschaftsprüfer die Passivierung einer Rückstellung fordern, gewählte Aufteilungsmethoden zur Ermittlung der Bemessungsgrundlage hinterfragen und Gegengutachten von Anwälten oder Steuerberatern ablehnen.

Auch haben sich die Finanzbehörden bislang nicht öffentlich dazu geäußert, ob die bewusste Abgabe von Steuererklärungen durch den Vergütungsgläubiger bzw. dessen Veranlagung zur Erledigung des Steuerabzugsverfahrens und damit zum Erlöschen der Anmelde- und Abzugspflicht des Vergütungsschuldners führen kann.

Im Übrigen stellen sich zahlreiche Folgefragen im Zusammenhang mit der Durchsetzung von vertraglichen und gesetzlichen Regressansprüchen (meist nach ausländischem Recht) zwischen Lizenznehmer und -geber. Bei Konzernsachverhalten spielen unter Umständen auch Fragen der verdeckten Gewinnausschüttung bzw. verdeckten Einlage eine Rolle.

Parallel zur Aufarbeitung vergangener Sachverhalte empfehlen sich – mit Blick in die Zukunft – zudem Maßnahmen zur Vermeidung ungewollter Anmeldungs- und Zahlungspflichten, bspw. die Beantragung und Erneuerung von Freistellungsbescheinigungen, die zielgerichtete Ausgestaltung von Lizenzvereinbarungen, die Vornahme struktureller Anpassungen (bspw. der Rechtsform und/oder der Ansässigkeit des Lizenzgebers) sowie Alternativgestaltungen für geplante IP-Übertragungen. Denn mit Veröffentlichung des BMF-Schreibens können sich Steuer- bzw. Abzugsverpflichtete nicht mehr auf ein Vertrauen auf die alte Rechtspraxis berufen. Dies gilt bereits für die spätestens zum 10. Januar 2021 einzureichenden Steueranmeldungen für Lizenzzahlungen im vierten Quartal 2020.

Im Übrigen wird sich erst in nachfolgenden finanzgerichtlichen Verfahren (vermutlich in Fällen ohne Abkommensschutz) zeigen, ob die veröffentlichte Praxis der Finanzverwaltung rechtmäßig ist. Bis dahin bleibt zu hoffen, dass das BMF in einem zeitnahen weiteren Schreiben auf die bisherigen Unklarheiten zur Ermittlung der steuerlichen Bemessungsgrundlage reagiert sowie Verfahrensvereinfachungen bei gegebener DBA-Entlastungsberechtigung vorsieht.

Einordnung des neuen Referentenentwurfs

Der Referentenentwurf zum AbzStEntModG sieht eine ersatzlose Streichung der tatbestandlichen Anknüpfung an die inländische Registereintragung für inländische Einkünfte nach § 49 Abs. 1 Nr. 2 lit. f) und Nr. 6 EStG vor. Die Neuregelung soll in allen noch offenen Fällen anwendbar sein. Ein Inkrafttreten der Neuregelungen ist dabei frühestens in 2021 zu erwarten, da das Gesetzesvorhaben erst noch in das Gesetzgebungsverfahren eingebracht und abgeschlossen werden muss. Insoweit empfiehlt es sich, alle identifizierten Fälle durch Einlegung eines Einspruchs offen zu halten. Für Steueranmeldungen beträgt die Einspruchsfrist grds. einen Monat nach Eingang der Steueranmeldung bei der Finanzbehörde. Im Fall der Drittanfechtung durch den Vergütungsgläubiger beträgt die Einspruchsfrist einen Monat nach dem die Steueranmeldung diesem gegenüber bekannt wird.

Weiterhin wird für die Praxis entscheidend sein, ob Wirtschaftsprüfer den Referentenentwurf bei der Bewertung der Passivierung von Steuerrückstellungen nach ausländischen Rechnungslegungsstandards berücksichtigen und dementsprechend von dem Erfordernis einer Rückstellungsbildung absehen werden (ggf. in Verbindung mit der Abgabe von Nullanmeldungen). Insbesondere in Fällen mit Abkommensschutz ist u.E. davon auszugehen, dass auch nach Abschluss des Gesetzgebungsverfahrens keine Steuerabzugsverpflichtung mehr besteht.

Betroffene ausländische Steuerpflichtige sind in jedem Fall gut beraten, sorgfältig zu prüfen, ob die Einreichung von Steueranmeldungen, -erklärungen und Offenlegungsschreiben für relevante Sachverhalte erforderlich ist und wenn ja, für welche offenen Jahre.